– di Mario Dusi.

Come spesso capita, le pronunce sulla procedura contengono statuizioni relative alla sostanza delle tematiche giuridiche, vièppiù nell’articolato sistema del Trust non legiferato in Italia e dunque spesso regolamentato tramite precedenti giurisprudenziali.

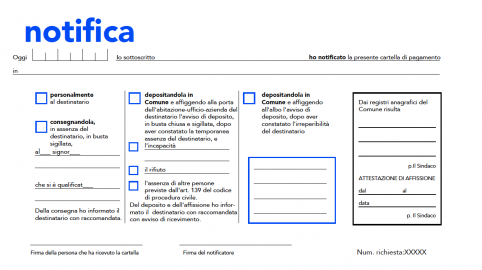

In data 27 marzo 2018 il Giudice della Commissione Tributaria Provinciale di Milano (con sentenza numero 1365) ha deciso che la notifica di una cartella esattoriale ad un Trust non è ammissibile.

La cartella andava notificata al trustee e non al Trust e per tale motivo la notificazione dell’atto è da considerarsi inesistente e/o radicalmente nulla, per assoluta carenza di legittimazione passiva del Trust.

La decisione del CTP per fa riferimento ai concetti espressi nella sentenza del 18 dicembre 2015 numero 25478 della Suprema Corte italiana, la quale ha affermato che il trasferimento dei beni al trustee ha natura transitoria e non esprime alcuna capacità contributiva, sicché il presupposto d’imposta si manifesta solo con il trasferimento definitivo dei beni dal trustee al beneficiario.

In sostanza il Trust non è un soggetto fiscale e non può essere considerato quale generico soggetto passivo d’imposta, in quanto non ha propria personalità dovendo l’Agenzia, se del caso, intimare l’atto (e notificare il medesimo) al trustee stesso.

Anche da questi elementi il nostro studio ricava importanti indicazioni per la maggior tutela dei propri clienti in tema di trust.